Die Versicherungsbranche sieht sich zunehmend mit veränderten Marktanforderungen, gestiegenen Kundenerwartungen und hohem Kostendruck konfrontiert. Um diesen Herausforderungen standzuhalten, müssen Versicherungen digitalisieren. Nicht physische Produkte wie Versicherungen eignen sich dabei besonders gut für digitale Lösungen. So können beispielsweise Prozesse automatisiert oder die Bearbeitung von Schadensfällen digital und damit schneller abgewickelt werden. Doch auch der eigentliche Kern des Versicherungsgeschäfts – die Erfassung, Prognose und Minderung von Risiken – kann durch den Einsatz digitaler Lösungen verbessert und automatisiert werden. Erfahren Sie im Folgenden, wie sich der Digitalisierungstrend bei Versicherungen in Zahlen niederschlägt, welche Potenziale in der digitalen Transformation liegen und mit welchen Digitalisierungsherausforderungen Versicherungen zu kämpfen haben.

Die Versicherungsbranche sieht sich zunehmend mit veränderten Marktanforderungen, gestiegenen Kundenerwartungen und hohem Kostendruck konfrontiert. Um diesen Herausforderungen standzuhalten, müssen Versicherungen digitalisieren. Nicht physische Produkte wie Versicherungen eignen sich dabei besonders gut für digitale Lösungen. So können beispielsweise Prozesse automatisiert oder die Bearbeitung von Schadensfällen digital und damit schneller abgewickelt werden. Doch auch der eigentliche Kern des Versicherungsgeschäfts – die Erfassung, Prognose und Minderung von Risiken – kann durch den Einsatz digitaler Lösungen verbessert und automatisiert werden. Erfahren Sie im Folgenden, wie sich der Digitalisierungstrend bei Versicherungen in Zahlen niederschlägt, welche Potenziale in der digitalen Transformation liegen und mit welchen Digitalisierungsherausforderungen Versicherungen zu kämpfen haben.

Der Digitalisierungstrend bei Versicherungen in Zahlen

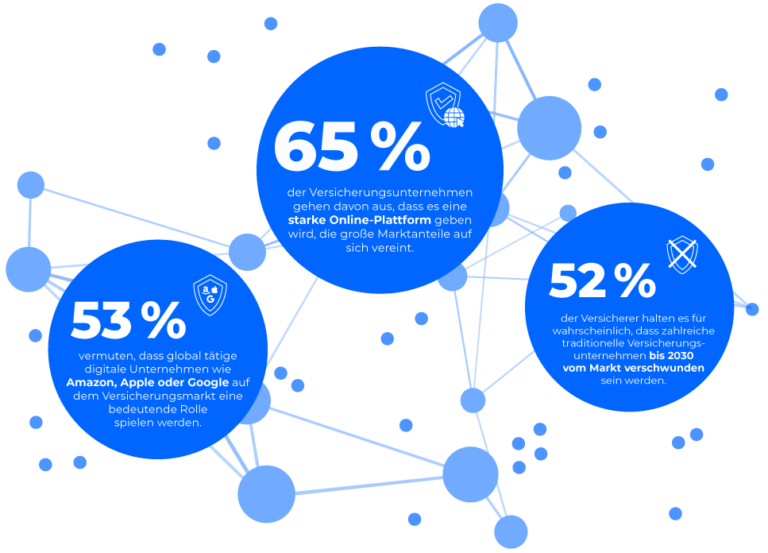

Für die Versicherungsunternehmen wird immer deutlicher, dass der Übergang zu digitalen Lösungen notwendig ist, um auf dem Markt relevant zu bleiben. Bei einer Umfrage von Liferay wird deutlich, dass mehr als die Hälfte der Versicherungsunternehmen dem digitalen Wandel und dessen Auswirkungen eine große Bedeutung zumessen.

65% der Versicherungsunternehmen gehen davon aus, dass es eine starke Online-Plattform geben wird, die große Marktanteile auf sich vereint.

53% vermuten, dass global tätige digitale Unternehmen wie Amazon, Apple oder Google auf dem Versicherungsmarkt eine bedeutende Rolle spielen werden.

52% der Versicherer halten es für wahrscheinlich, dass zahlreiche traditionelle Versicherungsunternehmen bis 2030 vom Markt verschwunden sein werden.

Potenziale der Digitalisierung für Versicherungen

Digitale und automatisierte Prozesse schaffen für Unternehmen Mehrwerte, indem beispielsweise die Effizienz gesteigert wird und Kosten eingespart werden. Im Kontext von Versicherungsunternehmen haben sich besonders drei Bereiche hervorgetan, die durch digitalisierte Prozesse wertschöpfende Potenziale freisetzen.

Data Analytics

Versicherer verfügen bereits über viele Kundendaten, Umweltdaten und Daten von Kooperationspartner. Wichtig sind eine effiziente Auswertung und Aufbereitung, um die Daten auch nutzbar zu machen. Eine umfassende Zielgruppenanalyse und -segmentierung ermöglicht ein besseres Verständnis der Kunden und damit auch die Erstellung individueller Angebote. Weitere Potenziale liegen in der Erstellung von Prognosen, der Verbesserung strategischer Entscheidungen und der Automatisierung von Geschäftsprozessen. Über 85 Prozent der für das Expertenpanel Insight befragten Versicherer gaben an, bereits im Bereich Data Analytics aktiv zu sein. Am stärksten etabliert ist Data Analytics im Bereich des Risikomanagements bei Versicherungsunternehmen.

Customer Journey

Die Anforderungen von Kunden an Versicherungsunternehmen sind gestiegen. Sie erwarten ständige Erreichbarkeit über alle Kanäle hinweg, individuelle Serviceangebote und eine einfache, digitale Abwicklung von Finanzdiensten. Zudem sind Ansprüche an durchgängig positive Nutzungserlebnisse von Produkten und Dienstleistungen gestiegen. Versicherungsunternehmen setzen daher besonders auf Einfachheit, Flexibilität und eine stark ausgeprägte Kundenzentrierung. Im Kontext der Kundenzentrierung hat sich in Versicherungsunternehmen die Technik der Customer Journey Analytics bewährt, um das Kundenerlebnis in allen Phasen zu visualisieren, nachzuvollziehen, Schwachstellen zu identifizieren und zu beheben. So können Versicherer ihr Leistungsversprechen über die verschiedenen Kanäle hinweg erfüllen und sich im wettbewerbsintensiven Markt abheben.

Omnichannel

Die Zahl an unterschiedlichen Kanälen, mit denen Nutzer mit einer Versicherung interagieren, steigt. Die Vertriebskanäle der deutschen Versicherungsunternehmen werden zunehmend vernetzt, wie eine Untersuchung von Q_Perior ergeben hat. Die Herausforderung der Versicherungen besteht darin, diesen komplex vernetzten Omnichannel aus Online- und Offline-Touchpoints so aufzubauen, dass er ein durchgängig positives Nutzungserlebnis für Kunden verspricht und diese nahtlos zwischen verschiedenen Versicherungskanälen hin- und herwechseln können. Ein weiterer Trend besteht in der Implementierung von Sprachassistenten. Knapp 50 % der Versicherer geben an, bereits Chatbots oder Sprachassistenten für die Lead-Generierung, für Erstberatungen, Begriffserklärungen sowie Erstberechnungen einzusetzen.

Herausforderungen bei der Digitalisierung

Datenbasierte Analysen oder eine optimierte Customer Journey im Omnichannel dank digitaler Systeme klingen vielversprechend, aber der dafür notwendige digitale Reifegrad muss erstmal erreicht werden. Nicht alle Versicherungsunternehmen haben den digitalen Transformationsprozess vollständig geschafft. Sie stehen vor sowohl branchen- als auch unternehmensspezifischen Hindernissen.

- Wettbewerb und Kostendruck

Der finanzielle Druck auf die Versicherer steigt u.a. durch Vergleichsportale und unvorhersehbare Schadenaufwände. Neue plattformbasierte Geschäftsmodelle und zusätzliche Wettbewerber treten in den Markt ein und die Preissensibilität der Kunden steigt. Versicherer sind einem erheblichen Kostendruck und Wettbewerb ausgesetzt. Um wettbewerbsfähig zu bleiben, erfordert die Kosten- und Leistungstransparenz auf Vergleichsplattformen eine kontinuierliche Anpassung der Dienstleistungen.

- Sicherheitsrisiken

Die erhöhte Risikolage in Bereichen wie Klima, Politik und Cyberkriminalität stellen besonders für Versicherungen als finanzielles Sicherungsnetzwerk ein proaktives Risikomanagement voraus. Die Überwachung von Risiken ist die Voraussetzung dafür, dass Verluste minimiert werden oder erst gar nicht entstehen. Besonders Cyberangriffe stellen ein großes Risiko für die Daten von Verbrauchern dar. Um die Gefahren von Cyberkriminalität zu reduzieren, müssen Versicherungen den globalen Schutz und die Robustheit, die Früherkennung und Abwehr von Angriffen sowie die Einsatzbereitschaft und Qualität der Gegenmaßnahmen stärken.

- Gehemmtes Unternehmenswachstum

Hinzu kommt die Anfälligkeit der Bevölkerung durch aktuelle Krisen und Unsicherheiten, sowie der demographische Wandel. Dadurch entstehen für Versicherungen Herausforderungen der langfristigen Finanzierung, schrumpfende Zahl möglicher Neukunden und Nachwuchsproblem durch einen kulturellen Wandel in Bezug auf das Arbeitsumfeld. Der Fachkräftemangel ist auch in der Versicherungsbranche stark zu erkennen. Versicherungen kommen dem steigenden Aufwandsvolumen nicht hinterher, wodurch das Wachstum der Organisationen gehemmt wird.

- Veraltete isolierte Strukturen

Versicherungen bieten komplexe Produkte und Dienstleistungen an. Häufig haben Versicherungsunternehmen noch überholte Strukturen mit isolierten Abteilungen und getrennten Systemen. Ohne eine Integration zwischen den verschiedenen Kanälen ist jedoch keine nahtlose Erfahrung möglich. Zudem fehlt es zum Teil auch an Agilität und der Bereitschaft zu Veränderungen. Eine digitale Transformation in der Versicherungsbranche ist daher mit erheblichen Investitionen in Technologie und Infrastruktur verbunden.

Process Mining in Versicherungen

In unserem LinkedIn Live Event widmen wir uns der Versicherungsbranche. Mit unserem Versicherungsexperten, Sirko Schoeder, sprechen wir über die aktuellen Herausforderungen und Potenziale von digitalen Initiativen, Data Analytics und Process Mining in Versicherungsunternehmen. Seien Sie hautnah dabei, wenn unser Experte von Best Practices und Mehrwerten durch Process Mining in Versicherungen berichtet.

LinkedIn Live | mpmX in Focus: Versicherungen

Erfahren Sie mehr über die Mehrwerte und Einsatzmöglichkeiten von Process Mining in Versicherungsunternehmen.

[1] https://www.liferay.com/de/web/l/digitalisierung-der-customer-journey-bei-versicherungen

[2]https://www.researchgate.net/publication/358917765_Digitalisierung_bei_Versicherungen

[3] https://www.consulting.de/hintergruende/themendossiers/unternehmensberatung-in-der-versicherungswirtschaft/versicherungswirtschaft-im-wandel-aktuelle-herausforderungen/

[4] https://www.is2.de/magazin/fachartikel/customer-journey-versicherung/

[5] https://www2.deloitte.com/de/de/pages/financial-services/articles/versicherungsausblick-2024.html

[6] https://www.q-perior.com/wp-content/uploads/2023/11/Q_PERIOR_HYBRID-SALES-INDEX-2023_Deutsche-Erstversicherer-im-Omnichannel-Benchmark.pdf#msdynttrid=VDmak6Fm_1IozPqPGwM08f5JTXvH5mjyPlvfx3x5ZHY

[7] https://de.easysend.io/blog/kartierung-der-customer-journeys-im-versicherungswesen-fuer-eine-bessere-kundenerfahrung

[8] https://link.springer.com/article/10.1007/s12297-022-00531-6